2026 Autor: Howard Calhoun | [email protected]. E modifikuara e fundit: 2025-01-24 13:25:08

Kur flasim për investimin e portofolit, gjëja e parë që na vjen ndërmend është imazhi i Wall Street-it, bursës, ndërmjetësve që ulërijnë. Në kuadër të këtij artikulli, ne do të kuptojmë se çfarë është ky koncept në nivelin profesional të një menaxheri dhe investitori. Pra, çfarë është një portofol investimi?

Koncept

Investimi i portofolit kuptohet si investimi i burimeve financiare dhe monetare në blerjen e letrave me vlerë, kur planifikohet të realizohet fitimi pa shfaqjen e të drejtave për të kontrolluar aktivitetet e emetuesit.

Me fjalë të tjera, portofoli i investimeve është një kombinim i aktiveve financiare (aksione dhe obligacione) dhe aktiveve reale të investitorit (pasuri të paluajtshme), të cilat janë një formë investimi.

Ashtu si komponentët e tij individualë, ai mund t'i nënshtrohet analizave statistikore të vlerësimit të rrezikut, kthimit të pritur dhe më shumë.

Investimet e portofolit janë të gjitha transaksionet që përfshijnë letra me vlerë të borxhit ose kapitalit që nuk janë investime direkte. Investimet e portofolit përfshijnë letrat me vlerë të kapitalit (nëse nuk garantojnë kontroll efektiv mbi kompaninë emetuese), aksionet e fondeve të investimeve. Ata nuk janë tëpërfshijnë transaksione të tilla si shitja (e quajtur repo) ose huadhënie e letrave me vlerë.

Në mënyrë të thjeshtë, investimi i portofolit është një operacion nga investitorët për të blerë aktive financiare të një vendi (kryesisht letra me vlerë) në një vend tjetër. Në këtë rast, investitorët nuk marrin kontroll aktiv mbi institucionet emetuese të letrave me vlerë, por janë të kënaqur me realizimin e fitimeve. Fitimi gjenerohet nga ndryshimet në kursin e këmbimit ose luhatjet në normat e interesit, kështu që investitorët e interesuar për letrat me vlerë shpesh i bazojnë vendimet e tyre në vlerësimin e një vendi të caktuar.

Grupi i paketave të letrave me vlerë përfshin:

- aksione;

- faturat;

- obligacione;

- kredi obligacionesh të shtetit dhe bashkive.

Llojet

Ka disa lloje të portofoleve të investimeve. Tabela tregon ato kryesoret.

|

Lloji i portofolit të investimeve |

Karakteristike |

| Portofoli i aksioneve | Këto janë aksione shumë të strukturuara |

| portofoli i balancuar | Aksione, thesare dhe obligacione me rritje të lartë |

| Portofoli i sigurt | Depozita bankare me afat, obligacione dhe bono thesari |

| Portofoli i vendosjes aktive | Këto janë instrumente të borxhit të thesarit, aksionekompani me fonde shumë të strukturuara dhe të drejta derivative |

Metodat e formimit

Ndër metodat e shumta të formimit të portofolit, ekzistojnë katër opsione kryesore, të cilat janë paraqitur në tabelën më poshtë.

| Mënyra e formimit | Karakteristikat e metodës |

| Metodë e vendosjes taktike | Qëllimi i tij kryesor është të sigurojë një nivel konstant të rrezikut në portofolin e investimeve në afat të gjatë |

| Metoda e alokimit strategjik | Përdoret në marrjen e vendimeve për investime afatgjata |

| Metodë e sigurt e shpërndarjes | Përfshin rregullimin e strukturës së kapitalit në mënyrë që rreziku dhe kthimi i pritur i investimit të mbeten të pandryshuara |

| Metoda e shpërndarjes së integrimit | Falë kësaj metode mund të vlerësohen si kushtet e përgjithshme të investimeve individuale ashtu edhe qëllimet e tyre |

Përbërja e portofolit

Shumica e portofoleve të investimeve kanë përbërjen e mëposhtme siç tregohet në tabelën më poshtë.

| Element | Përbërja | Përshkrim |

| 1 | Pa rrezik | Të ardhurat janë fikse dhe të qëndrueshme. Shiriti i rendimentit është minimal |

| 2 | Rreziku | Sigurimi i kthimeve të rritura, fitimet maksimale të kapitalit. Rendimenti tejkalon mesataren e tregut |

Bilanci midis këtyre dy pjesëve ju lejon të arrini parametrat e nevojshëm për kombinimin e rrezikshmërisë dhe përfitimit.

Bazat e funksionimit të portofolit

Qëllimi kryesor i një portofoli është të arrijë ekuilibrin optimal midis rrezikut dhe shpërblimit. Për ta bërë këtë, investitorët përdorin një arsenal të tërë mjetesh të ndryshme (diversifikimi, përzgjedhja e saktë). Tabela tregon opsionet për portofolet e investitorëve.

| Opsion | Karakteristike |

| Të ardhurat merren si interes | Portofoli i të ardhurave |

| Diferenca e kursit të këmbimit rritet | Portofoli i rritjes |

Rregulli bazë i optimizimit është ky: nëse kthimi i një letre me vlerë është i lartë, atëherë rreziku është i lartë. Në të kundërt, kur të ardhurat janë të ulëta, rreziku është gjithashtu më i ulët. Kjo përcakton sjelljen e investitorit në treg: në mënyrë konservative ose agresive, e cila është pjesë e politikës së investimit.

| Variant agresiv | Opsioni konservator |

| Portofoli i investimeve përbëhet nga firma të reja në rritje | Të ardhura të qëndrueshme me rrezik të reduktuar. Bast mbi letrat me vlerë me likuiditet të lartë, por me rendiment të ulët, të emetuara nga kompani të pjekura dhe të fuqishme në treg |

Thelbi i menaxhimit. Bazat

Menaxhimi i portofolit të investimeve financiare është një proces i vazhdueshëm. Ai përfshin fazën e planifikimit, ekzekutimit dhe raportimit për rezultatet e arritura. Ky proces konsiston në analizimin e kushteve ekonomike, përcaktimin e kufizimeve dhe qëllimeve të klientit dhe shpërndarjen e aseteve.

Menaxhimi i portofolit është arti dhe shkenca e marrjes së vendimeve në lidhje me strukturën dhe politikat e investimeve, duke balancuar kthimin dhe rrezikun.

Menaxhimi i portofolit ka të bëjë me identifikimin e pikave të forta dhe të dobëta në zgjedhjen midis borxhit dhe kapitalit, vendas dhe ndërkombëtar, rritjes dhe sigurisë, dhe shumë kompromise të tjera që vijnë me përpjekjen për të maksimizuar kthimet për një nivel të caktuar rreziku.

Menaxhimi i portofolit mund të jetë ose pasiv ose aktiv, siç tregohet në tabelën më poshtë.

| Pasiv | Aktiv |

| Gjurmon indeksin e tregut, i quajtur zakonisht si indeksimi | Investitori që përpiqet të maksimizojë fitimet |

Elementet kryesore të procesit të menaxhimit

Elementi kryesor i menaxhimit është shpërndarja e aktiveve, e cila bazohet në strukturën e tyre afatgjatë. Shpërndarja e aseteve bazohet në faktin se lloje të ndryshme të aktiveve nuk lëvizin në mënyrë konsistente dhe disa prej tyre janë më të paqëndrueshme se të tjerat. Një fokus është duke u formuar në optimizimin e profilit të rrezikut /kthimet e investitorëve. Kjo bëhet duke investuar në një koleksion asetesh që kanë një korrelacion të ulët me njëra-tjetrën. Investitorët me një profil më agresiv mund të peshojnë portofolin e tyre të investimeve drejt zotërimeve më të paqëndrueshme. Dhe me një më konservator, ata mund ta peshojnë atë drejt investimeve më të qëndrueshme.

Diversifikimi është një metodë shumë e zakonshme që përdoret në menaxhimin e portofolit. Është e pamundur të parashikohen vazhdimisht fituesit dhe humbësit. Është e nevojshme të krijohet një portofol investimesh me një mbulim të gjerë të aseteve. Diversifikimi është shpërndarja e rrezikut dhe shpërblimit brenda një klase aktivesh. Meqenëse është e vështirë të dihet se cilat asete ose sektorë të veçantë mund të jenë liderët, diversifikimi kërkon të kapë kthimet e të gjithë sektorëve me kalimin e kohës, por me më pak paqëndrueshmëri në çdo kohë të caktuar.

Ribalancimi është një teknikë që përdoret për të rikthyer një portofol në alokimin e tij origjinal të synuar në intervale vjetore. Metoda është e rëndësishme për të mbajtur një strukturë aktivesh që pasqyron më së miri profilin e rrezikut/shpërblimit të investitorit. Përndryshe, lëvizjet e tregut mund ta ekspozojnë portofolin e investimeve financiare ndaj rrezikut më të madh ose mundësive të reduktuara për kthim. Për shembull, një investim që fillon me 70% kapital dhe 30% shpërndarje të të ardhurave fikse, si rezultat i rritjes së zgjeruar të tregut, mund të kalojë në një shpërndarje 80/20 që e ekspozon investitorin ndaj më shumë rrezikut sesa ai ose ajo mund të përballojë. Ribalancimi përfshin shitjen e letrave me vlerë mevlera e ulët dhe rialokimi i të ardhurave në letra me vlerë të ulët.

Llojet e menaxhimit të portofolit. çfarë janë?

Menaxhimi i portofolit të investimeve përfshin marrjen e një vendimi për krahasimin optimal të investimeve me qëllimet me një rrezik balancues.

Le të shqyrtojmë llojet kryesore në më shumë detaje. Tabela e mëposhtme tregon karakteristikat e secilit prej tyre.

| Lloji i menaxhimit të portofolit | Karakteristike |

| Aktiv | Menaxhment në të cilin menaxherët e portofolit janë të përfshirë në mënyrë aktive në tregtimin e letrave me vlerë në mënyrë që të maksimizojnë kthimet për investitorin |

| Pasiv | Me një menaxhim të tillë, menaxherët janë të interesuar për një portofol fiks, i cili krijohet në përputhje me tendencat aktuale të tregut |

| Menaxhimi i portofolit diskrecional | Menaxhimi i portofolit në të cilin investitori e vendos fondin me një menaxher dhe e autorizon atë t'i investojë ato siç e sheh të arsyeshme në emër të investitorit. Menaxheri i portofolit mbikëqyr të gjitha nevojat për investime, dokumentacionin dhe më shumë |

| Menaxhimi i portofolit jo-diskrecional | Ky është një menaxhim në të cilin menaxherët i japin këshilla investitorit ose klientit, i cili mund ta pranojë ose refuzojë atë. Rezultati, d.m.th. fitimet e bëra ose humbjet e shkaktuara, i takon vetë investitorit, ndërsa ofruesi i shërbimit merr një shpërblim adekuat nëtarifë për shërbimin |

Procesi i kontrollit. Veçoritë

Vetë procesi i menaxhimit të portofolit të investimeve mund të përfaqësohet si një sekuencë hapash, siç tregohet në tabelën më poshtë.

| Faza | Emri | Karakteristike |

| 1 faza | Analizë e Sigurisë | Ky është hapi i parë në procesin e ndërtimit të portofolit, i cili përfshin vlerësimin e faktorëve të rrezikut dhe kthimit të letrave me vlerë individuale, si dhe marrëdhëniet e tyre të ndërsjella |

| 2 faza | Analizë e portofolit | Pas identifikimit të letrave me vlerë për t'u investuar dhe rrezikut shoqërues, prej tyre mund të krijohen një numër portofolesh, të quajtur portofole të mundshme, gjë që është shumë e përshtatshme |

| 3 faza | Zgjedhja e portofolit | Përzgjidhet portofoli optimal i investimeve financiare nga të gjitha ato të mundshme. Duhet të përputhet me mundësitë e rrezikut |

| 4 faza | Përmbledhje e portofolit | Pasi zgjedh portofolin optimal të investimeve, menaxheri e monitoron nga afër për t'u siguruar që ai të mbetet optimal në të ardhmen për të bërë një fitim të mirë |

| 5 faza | Vlerësimi i portofolit | Në këtë fazë, performanca e portofolit vlerësohet gjatë një periudhe të caktuar, në lidhje mematje sasiore e fitimit dhe rrezikut të lidhur me portofolin gjatë gjithë afatit të investimit |

Shërbimet e menaxhimit të portofolit ofrohen nga kompanitë financiare, bankat, fondet mbrojtëse dhe menaxherët e parave.

Bazat e investimeve të portofolit. Dallimet nga investimet direkte

Investimi i portofolit është i ndryshëm nga investimet e huaja direkte. Me këtë të fundit, investitori merr përsipër kontrollin aktiv mbi ndërmarrjet në një vend të caktuar. Në rastin e investimit të portofolit, ai kënaqet nga realizimi i fitimeve.

Të gjithë ata që kanë kursime (mjete financiare) përpiqen t'i përdorin sa më mirë ato në fusha të ndryshme financiare: depozitat bankare, aksionet, obligacionet, policat e sigurimit, fondet e pensionit.

Një grup instrumentesh financiare quhet portofol, kështu që vendimi për shpërndarjen e aktiveve quhet investim(et) në portofol.

Një investitor mund të vendosë gjithashtu të investojë një pjesë të kursimeve të tij jashtë vendit. Transaksioni më tipik i këtij lloji është blerja e letrave me vlerë të thesarit të një vendi tjetër.

Madhësia e investimeve të portofolit luhatet, veçanërisht kur ato zotërohen nga kapitali spekulativ. Ata janë të fokusuar në fitime të shpejta dhe janë gati për tërheqje në çdo kohë. Nga ana tjetër, këto luhatje mund të destabilizojnë kursin e këmbimit, ndaj financimi i deficitit të llogarisë korente me kapital spekulativ mund të jetë i rrezikshëm. Krizat valutore, në të cilat vërehet një dobësim i mprehtë i parasë së brendshme, shoqërohen me një dalje tëkapitali i portofolit.

Investimet e portofolit janë të ndjeshme kryesisht ndaj ndryshimeve në normat e interesit, pritshmërive të tyre dhe parashikimeve të kursit të këmbimit, si dhe ndaj ndryshimeve në situatën makroekonomike - rreziku i destabilizimit dhe trazirave politike. Në varësi të vlerësimit të rrezikut, investitorët kërkojnë një prim në formën e normave më të larta të interesit, përndryshe ata nuk janë të gatshëm të blejnë aktive vendase.

Llogaritja e rendimentit

Formula bazë për llogaritjen e kthimit nga një portofol investimi është si më poshtë:

Fitim/ Investim100%.

Ku fitimi është diferenca midis shumës së shitur dhe shumës së blerë të aksioneve.

Megjithatë, në realitet, kjo formulë është e pamjaftueshme. Duhet sqaruar:

Fitimi=Fitimi dhe Humbja në çdo tregti + Dividendët - Komisionet.

Është më i përshtatshëm për të përdorur tabelat llogaritëse Excell. Një shembull i një tabele të tillë është paraqitur më poshtë.

| Lëvizja e parave | Data | Shpjegime |

| 100 t. fshij. | 01.01.2019 | Llogaria është kredituar me shumën prej 100 mijë rubla. |

| 50 t. fshij. | 01.03.2019 | Në fillim të marsit, duhej të paguheshin edhe 50 mijë rubla të tjera. |

| - 20 t. fshij. | 14.06.2019 | Në prill u tërhoq shuma prej 20 mijë rubla. |

| -150 t. fshij. | 18.09.2019 | Të gjitha mjetetnë llogarinë për ditën Х |

Më pas, në qelizën ku duam të llogarisim përfitimin, duhet të fusim shprehjen: NETVNDOH(B2:B5; C2:C5)100.

Ku B2:B5 është diapazoni i qelizave "Rrjedha e parave", C2:C5 është diapazoni i qelizave "Data".

Programi do të llogarisë automatikisht të ardhurat.

Vlera do të jetë 22,08%.

Vlerësimi i portofolit. Parimi i llogaritjes

Yield-i duhet të llogaritet si përqindje gjatë vlerësimit të portofolit të investimeve, pasi vetëm në këtë rast do të bëhet e qartë shuma që merr investitori. Mund të krahasohet me rendimentin e instrumenteve të tjerë.

Për ta bërë këtë, përdorni formulën për vlerësimin e një portofoli investimesh financiare:

Rentabiliteti në përqindjeNumri i ditëve në një vit / numri i ditëve të investimit. Për shembull, më lart kemi marrë një yield prej 22.08%. Por këto ishin investime vetëm për gjashtë muaj, dhe kthimi vjetor do të jetë:

22,08%365 / 180=44,8%.

Rreziqet kryesore

Objektivat financiarë merren parasysh në lidhje me parametrat e rrezikut dhe kthimit të portofolit të investimeve. Është e nevojshme të merren përgjigje për këto pyetje në mënyrë që të mund të përcaktohet rreziku që mbart ndërmarrja. Pikat kryesore që kërkojnë leje:

- Cilat janë synimet dhe nevojat financiare të klientit afatshkurtër dhe afatgjatë?

- Cilat janë pasojat nëse qëllimet nuk arrihen?

Rreziqet kryesore të menaxhimit të portofolit të investimeve janë paraqitur në tabelën më poshtë.

| Rreziku | Karakteristike | Mënyra për të luftuar |

| Rreziku i sigurisë | Rreziku josistematik. Obligacionet nuk paguajnë, çmimi i aksioneve bie në zero dhe më pas ato tërhiqen plotësisht nga qarkullimi |

1. Gjetja e aseteve cilësore 2. Diversifikimi |

| Rreziku i tregut | Rreziku sistematik | Është e nevojshme të përfshihen ato aktive që janë rezistente ndaj luhatjeve të tregut global |

Çështjet kryesore

Një çështje e rëndësishme është aftësia për të dalluar normën e pritur të kthimit nga norma e kërkuar. Norma e pritshme e kthimit lidhet me nivelin e fitimit të kërkuar për financimin e qëllimeve. Megjithatë, norma e kërkuar e kthimit është e lidhur me arritjen afatgjatë të qëllimeve financiare.

Faktorët që mund të ndikojnë në zgjedhjen e investimeve mund të lidhen me kategoritë e mëposhtme: kushtet ligjore (besimet dhe fondet), taksat, afati kohor, rrethana të jashtëzakonshme ose likuiditet.

Taksat janë të lidhura me menaxhimin e individëve të pasur, duke përfshirë tatimin: mbi të ardhurat, mbi pasuritë e paluajtshme, mbi transferimin e pronës ose mbi fitimet kapitale. Rrethanat e jashtëzakonshme lidhen me preferencën e një njësie ekonomike për aktivet. Likuiditeti i referohet kërkesës (të pritshme dhe të papritura) të një biznesi për para. Horizonti kohor paraqitet si fitim afatgjatë, afatmesëm, afatshkurtër dhe shumëfazor.

Udhëzime për të reduktuar rreziqet nëpërmjet diversifikimit

Diversifikimi i portofolit ështëdiversifikimi i strukturës së portofolit të investimeve. Çfarë duhet kuptuar me këtë? Vetëm se çon në një ulje të rrezikut specifik (jo sistematik) të portofolit të investimeve dhe aktiveve individuale. Thelbi i diversifikimit është blerja e aktiveve të diversifikuara me shpresën se një rënie e mundshme e vlerës së disa prej tyre do të kompensohet nga një rritje në vlerën e të tjerëve.

Prandaj, efektiviteti i diversifikimit të portofolit varet nga shkalla e lidhjes së ndryshimeve në çmimet për aktivet që e formojnë atë (raporti i tyre). Sa më i vogël të jetë, aq më të mira janë rezultatet e diversifikimit.

Diversifikimi më i fortë arrihet kur ndryshimet e çmimit të aktivit janë të korreluara negativisht, d.m.th. kur çmimi i një aktivi rritet me një rënie të çmimit të një tjetri.

Përcaktimi i saktë i korrelacionit të ndryshimeve të ardhshme të çmimeve të aktiveve në një portofol është i vështirë, kryesisht sepse ndryshimet historike nuk duhet të përsëriten në të ardhmen. Për këtë arsye, shpesh përdoren metoda të thjeshtuara të diversifikimit, që konsistojnë në blerjen e aktiveve nga sektorë të ndryshëm të ekonomisë (për shembull, aksione të bankave, telekomunikacionit, kompanive të ndërtimit), aktiveve nga segmente të ndryshme të tregut (për shembull, aksione dhe obligacione)., aktive të diferencuara gjeografikisht (për shembull, aksione nga vende të ndryshme) ose aktive të ndërmarrjeve të vogla dhe të mëdha.

Çështja e diversifikimit të portofolit të investimeve u përshkrua zyrtarisht në të ashtuquajturën Teoria e Portofolit Markowitz. Kthimet më të larta në një portofol investimi zakonisht shoqërohen me rrezik më të lartë. Teoria e Markowitz-it tregon se siPërcaktoni portofolet efikase në termat e raportit të normës së pritshme të kthimit ndaj rrezikut.

Përfundim

Si pjesë e këtij artikulli, u shqyrtuan metodat dhe teknikat e përdorura në procesin e formimit të një portofoli investimesh financiare. Me të, ju mund të menaxhoni rreziqet dhe fitimet e investitorit. Çështjet e optimizimit të portofolit të investimeve kanë të bëjnë me një kombinim të balancuar të rrezikut minimal, duke marrë të ardhurat maksimale të mundshme nga përbërja e aktiveve.

Recommended:

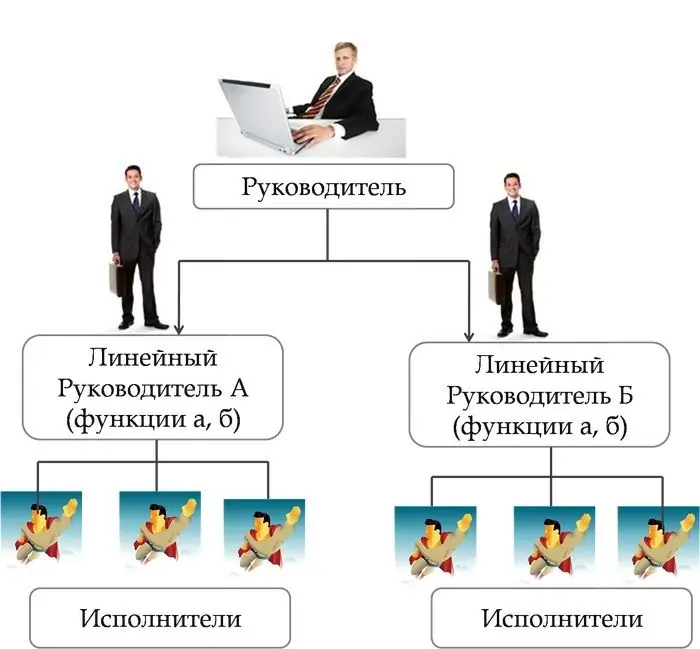

Lidhjet horizontale: koncepti, struktura e menaxhimit, llojet e lidhjeve dhe ndërveprimi

Lidhjet horizontale në strukturën e menaxhimit: koncepti i përgjithshëm, varietetet (ndarëse funksionale, lineare, lineare-funksionale) dhe përshkrimi i tyre. Karakteristikat kryesore të lidhjeve dhe format e shfaqjes së tyre. Kushtet e nevojshme për funksionimin efektiv të grupeve të ndërtuara sipas llojit të lidhjeve horizontale

Investimet afatgjata janë Koncepti, llojet, karakteristikat dhe rreziqet e mundshme të investimeve afatgjata

A është fitimprurëse të investosh para për një afat të gjatë? A ka ndonjë rrezik për investitorët? Cilat lloje të investimeve afatgjata ekzistojnë dhe si të zgjidhni burimin e duhur të të ardhurave në të ardhmen? Çfarë hapash duhet të ndërmarrë një investitor në mënyrë që të investojë paratë për një afat të gjatë në mënyrë të sigurt dhe fitimprurëse?

Sigurimi: thelbi, funksionet, format, koncepti i sigurimit dhe llojet e sigurimit. Koncepti dhe llojet e sigurimeve shoqërore

Sot sigurimet luajnë një rol të rëndësishëm në të gjitha sferat e jetës së qytetarëve. Koncepti, thelbi, llojet e marrëdhënieve të tilla janë të ndryshme, pasi kushtet dhe përmbajtja e kontratës varen drejtpërdrejt nga objekti dhe palët e saj

Portofoli i investimeve: çfarë është, si ndodh dhe si ta bëni atë

Investimi i të gjitha parave tuaja në vetëm një instrument të shumëzimit të kapitalit është konsideruar gjithmonë një biznes shumë i rrezikshëm. Është shumë më e qëndrueshme dhe më efikase të shpërndahen fondet në drejtime të ndryshme në mënyrë që humbjet e mundshme në një zonë të kompensohen nga një nivel i rritur i të ardhurave në një tjetër. Zbatimi praktik i kësaj ideje është një portofol investimi

Investimi: shumëzuesi i investimeve. Efekti i shumëzuesit të investimeve

Shumëzuesi i investimeve është një koeficient që tregon ndryshimin në produktin bruto së bashku me investimin. Efekti i tij mund të shihet duke marrë parasysh një shembull specifik