2026 Autor: Howard Calhoun | [email protected]. E modifikuara e fundit: 2025-06-01 07:15:16

Formula e kthimit të një projekti është një nga treguesit e rëndësishëm në vlerësimin e tij. Periudha e kthimit për investitorët është thelbësore. Në përgjithësi karakterizon se sa likuid dhe fitimprurës është projekti. Për të përcaktuar saktë optimalitetin e investimeve, është e rëndësishme të kuptoni se si përftohet dhe llogaritet treguesi.

Kuptimi i llogaritjes

Një nga treguesit më të rëndësishëm në përcaktimin e efektivitetit të investimeve është periudha e shlyerjes. Formula e tij tregon se për çfarë periudhe kohore të ardhurat nga projekti do të mbulojnë të gjitha kostot e njëhershme për të. Metoda bën të mundur llogaritjen e kohës për kthimin e fondeve, të cilën investitori më pas e lidh me periudhën e tij ekonomikisht fitimprurëse dhe të pranueshme.

Analiza ekonomike përfshin përdorimin e metodave të ndryshme në llogaritjen e treguesve të përmendur. Përdoret nëse kryhet një analizë krahasuese për të përcaktuar projektin më fitimprurës. Është e rëndësishme në të njëjtën kohë që ai të mos përdoret si parametri kryesor dhe i vetëm, por të llogaritet dheanalizohet së bashku me pjesën tjetër, duke treguar efektivitetin e një ose një tjetër opsioni investimi.

Llogaritja e periudhës së shlyerjes si treguesi kryesor mund të përdoret nëse kompania synon një kthim të shpejtë të investimit. Për shembull, kur zgjidhni mënyra për të përmirësuar kompaninë.

Të gjitha gjërat e tjera janë të barabarta, projekti me periudhën më të shkurtër të kthimit pranohet për zbatim.

Kthimi nga investimi është një formulë që tregon numrin e periudhave (vite ose muaj) për të cilat investitori do ta kthejë investimin e tij plotësisht. Me fjalë të tjera, kjo është periudha e rimbursimit. Në të njëjtën kohë, duhet mbajtur mend se periudha e përmendur duhet të jetë më e shkurtër se periudha kohore gjatë së cilës kryhet përdorimi i huave të jashtme.

Çfarë nevojitet për llogaritjen

Periudha e shlyerjes (formula për përdorimin e saj) kërkon njohuri për treguesit e mëposhtëm:

- kostot e projektit - kjo përfshin të gjitha investimet e bëra që nga fillimi i tij;

- të ardhurat neto në vit janë të ardhurat nga zbatimi i projektit të marra për vitin, por minus të gjitha kostot, duke përfshirë taksat;

- zhvlerësimi për periudhën (vit) - shuma e parave që është shpenzuar për përmirësimin e projektit dhe metodat e zbatimit të tij (modernizimi dhe riparimi i pajisjeve, përmirësimi i teknologjisë, etj.);

- kohëzgjatja e kostove (do të thotë investim).

Dhe për të llogaritur kthimin e zbritur të investimit, është e rëndësishme të merrni parasysh:

- marrja e të gjitha fondeve të bëra përperiudha kohore në shqyrtim;

- norma e zbritjes;

- periudhë për të cilën të zbritet;

- shuma fillestare e investimit.

Formula e kthimit

Përcaktimi i periudhës së kthimit të investimeve merr parasysh natyrën e marrjes së të ardhurave neto nga projekti. Nëse supozohet se flukset monetare merren në mënyrë të barabartë gjatë gjithë jetës së projektit, periudha e shlyerjes, formula e së cilës është paraqitur më poshtë, mund të llogaritet si më poshtë:

T=I/D

Ku T është kthimi i investimit;

Dhe - bashkëngjitjet;

Y është fitimi total.

Në këtë rast, shuma totale e të ardhurave përbëhet nga fitimi neto dhe zhvlerësimi.

Për të kuptuar se sa i përshtatshëm është projekti në shqyrtim kur përdoret kjo metodologji, do të ndihmojë që vlera rezultuese e kthimit nga investimi të jetë më e ulët se ajo që është vendosur nga investitori.

Në kushtet reale të projektit, investitori e refuzon atë nëse periudha e kthimit të investimeve është më e lartë se vlera kufi e vendosur prej tij. Ose ai po kërkon metoda për të reduktuar periudhën e shlyerjes.

Për shembull, një investitor investon 100 mijë rubla në një projekt. Të ardhurat e projektit:

- në muajin e parë arriti në 25 mijë rubla;

- në muajin e dytë - 35 mijë rubla;

- në muajin e tretë - 45 mijë rubla.

Në dy muajt e parë, projekti nuk dha rezultat, pasi 25+35=60 mijë rubla, që është më e ulët se shuma e investimeve. Kështu, mund të kuptohet se projekti u pagua në tre muaj, pasi 60 + 45=105,000 RUB

Përfitimet e metodës

Përparësitë e metodës së përshkruar më sipër janë:

- Llogaritje e lehtë.

- Dukshmëri.

- Mundësia për të klasifikuar investimet sipas vlerës së vendosur nga investitori.

Në përgjithësi, ky tregues mund të përdoret gjithashtu për të llogaritur rrezikun e investimit, pasi ekziston një marrëdhënie e kundërt: nëse periudha e shlyerjes, formula e së cilës tregohet më lart, zvogëlohet, rreziqet e projektit gjithashtu ulen. Dhe anasjelltas, me një rritje të periudhës së pritjes për një kthim nga investimi, rreziku gjithashtu rritet - investimet mund të bëhen të parikuperueshme.

Disavantazhet e metodës

Nëse flasim për mangësitë e metodës, atëherë ndër to janë: pasaktësia e llogaritjes, për faktin se në llogaritje nuk merret parasysh faktori kohë.

Në fakt, të ardhurat që do të merren jashtë periudhës së kthimit nuk ndikojnë në asnjë mënyrë periudhën e saj.

Për të llogaritur saktë treguesin, është e rëndësishme të kuptohen me investime kostot e formimit, rindërtimit, përmirësimit të aktiveve fikse të ndërmarrjes. Si rezultat, efekti i tyre nuk mund të vijë menjëherë.

Një investitor, kur investon para në përmirësimin e çdo drejtimi, duhet të kuptojë faktin se vetëm pas njëfarë kohe ai do të marrë një vlerë jo negative të fluksit të parasë së kapitalit. Për shkak të kësaj, është e rëndësishme të përdoren metoda dinamike në llogaritjet që skontojnë flukset, duke e çuar çmimin e parasë në një pikë në kohë.

Nevoja për llogaritje të tilla komplekse është për faktin se çmimi i parasë në datën e fillimit të investimit nuk përputhet me vlerën e parasë në fund të projektit.

Mënyra e llogaritjes me zbritje

Periudha e shlyerjes, formula e së cilës është paraqitur më poshtë, përfshin marrjen parasysh të faktorit kohë. Kjo është llogaritja e NPV - vlera aktuale neto. Llogaritja kryhet sipas formulës:

T=IC / FV, ku T është periudha e rimbursimit;

IC - investim në projekt;

FV - të ardhura të planifikuara për projektin.

Këtu merret parasysh vlera e parave të ardhshme, dhe për këtë arsye të ardhurat e planifikuara zbriten duke përdorur normën e skontimit. Kjo normë përfshin rreziqet e projektit. Midis tyre, mund të dallohen ato kryesore:

- rreziqet e inflacionit;

- risqet e vendit;

- Rreziku i jofitimprurës.

Të gjitha ato përcaktohen si përqindje dhe përmblidhen. Norma e skontimit përcaktohet si më poshtë: norma e kthimit pa rrezik + të gjitha rreziqet e projektit.

Nëse fluksi i parave nuk është i njëjtë

Nëse të ardhurat nga projekti janë të ndryshme çdo vit, formula e rikuperimit të kostos e diskutuar në këtë artikull përcaktohet në disa hapa.

- Së pari, duhet të përcaktoni numrin e periudhave (për më tepër, duhet të jetë një numër i plotë), kur shuma e fitimit në një total kumulativ bëhet afër shumës së investimeve.

- Më pas ju duhet të përcaktoni bilancin: zbrisni shumën e shumës së akumuluar të të ardhurave nga projekti nga shuma e investimeve.

- Pas kësaj, vleraGjendja e pambuluar pjesëtohet me shumën e hyrjeve monetare të periudhës së ardhshme. Treguesi kryesor ekonomik në këtë rast është norma e skontimit, e cila përcaktohet në fraksione të njësisë ose në përqindje në vit.

Përfundime

Periudha e shlyerjes, formula e së cilës u diskutua më lart, tregon se për çfarë periudhe kohore do të ketë një kthim të plotë të investimit dhe do të vijë momenti kur projekti do të fillojë të gjenerojë të ardhura. Zgjidhet opsioni i investimit me periudhën më të shkurtër të kthimit.

Për llogaritjen përdoren disa metoda, të cilat kanë karakteristikat e tyre. Më e thjeshta është të ndash shumën e kostove me shumën e të ardhurave vjetore që sjell projekti i financuar.

Recommended:

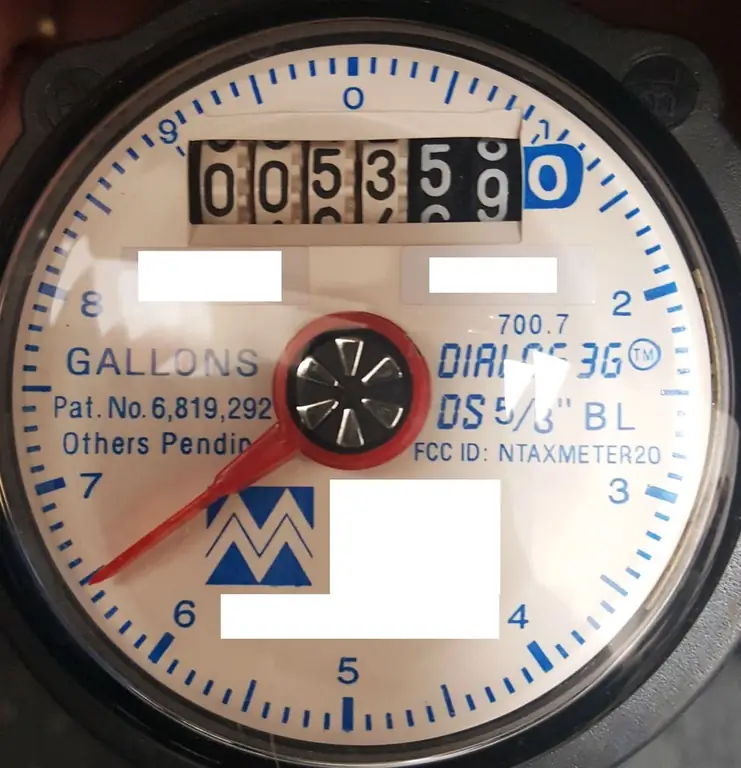

Jetëgjatësia e matësve të ujit: periudha e shërbimit dhe funksionimit, periudhat e verifikimit, rregullat e funksionimit dhe koha e përdorimit të matësve të ujit të nxehtë dhe të f

Afati i ruajtjes së matësve të ujit ndryshon. Varet nga cilësia e tij, gjendja e tubave, lidhja me ujin e ftohtë ose të nxehtë, prodhuesi. Mesatarisht, prodhuesit pretendojnë rreth 8-10 vjet funksionim të pajisjeve. Në këtë rast, pronari është i detyruar të kryejë verifikimin e tyre brenda afateve të përcaktuara me ligj. Ne do t'ju tregojmë më shumë për këtë dhe disa pika të tjera në artikull

Fitimi i ndërmarrjes: formimi dhe shpërndarja e fitimit, kontabiliteti dhe analiza e përdorimit

Çdo organizatë në një ekonomi tregu punon për të bërë një fitim. Ky është qëllimi dhe treguesi kryesor i efektivitetit të përdorimit të burimeve në dispozicion nga kompania. Ekzistojnë veçori të caktuara të formimit të fitimit, si dhe shpërndarjes së tij. Funksionimi i mëtejshëm i kompanisë varet nga korrektësia dhe vlefshmëria e këtij procesi. Si bëhet formimi i fitimit të ndërmarrjes dhe shpërndarja e fitimeve do të diskutohet në artikull

99 - "Fitimi dhe humbja". Debiti dhe krediti i llogarisë 99

Llogaritë e kontabilitetit janë krijuar për të regjistruar të gjitha transaksionet monetare në to. Në këtë rishikim, 99 llogaria e fitimit dhe humbjes do të shqyrtohet në detaje. Lexuesi do të mësojë se çfarë funksionesh kryen, nëse mund të ketë kategoritë e veta, si të punojë me të dhe ta mbyllë atë. Informacioni shoqërohet me shembuj që ndihmojnë për të kuptuar më mirë temën

Çfarë është një llogari investimi individual? Si të hapni një llogari investimi individual?

Çfarë është një llogari investimi individual? Si dhe ku mund të hapet? Pse ky lloj investimi është tërheqës për popullatën? Cilat skema të lehtësimit të taksave ekzistojnë? Si të mos bëni një gabim me zgjedhjen?

Çfarë është investimi kapital? Efikasiteti ekonomik i investimeve kapitale. Periudha e kthimit

Investimet kapitale janë baza e zhvillimit të biznesit. Si matet efikasiteti ekonomik i tyre? Cilët faktorë ndikojnë në të?