2026 Autor: Howard Calhoun | [email protected]. E modifikuara e fundit: 2025-01-24 13:25:21

STS (sistemi i thjeshtuar i taksave) është një regjim tatimor popullor që mund të përdoret si nga sipërmarrës individualë ashtu edhe nga kompani të ndryshme. Konsiderohet si një nga regjimet më të njohura, pasi u lejon sipërmarrësve të paguajnë taksa jo shumë të larta. Ekzistojnë disa opsione për një sistem të tillë, kështu që ju mund të zgjidhni STS "Të ardhurat" ose STS "Të ardhurat minus shpenzimet". Çdo opsion ka karakteristikat e veta, dhe në të njëjtën kohë ato ndryshojnë në interesin e përllogaritur mbi të ardhurat ose fitimin.

Veçoritë e sistemit

Karakteristikat e aplikimit të sistemit të thjeshtuar tatimor përfshijnë:

- Modalitetimund të përdoret vetëm nga sipërmarrës të caktuar, aktivitetet e të cilëve janë të pranueshëm për këtë sistem;

- ofron mundësinë e përpilimit të raportimit të thjeshtë, të cilin mund ta trajtojë edhe vetë sipërmarrësi;

- Llogaritjakonsiderohet gjithashtu e thjeshtë, kështu që nëse e kuptoni mirë atë që mund t'i atribuohet shpenzimeve, atëherë nuk do të jetë e vështirë të përcaktoni shumën e saktë të tatimit;

- kjo mënyrë nuk është gjithmonë e dobishme, kështu që sipërmarrësit duhet të vlerësojnë pasojat e aplikimit të saj,sepse shpesh edhe BASIC do të jetë më efektiv për disa fusha të punës.

Zgjedhja midis STS "Të ardhurat" dhe STS "Të ardhurat minus shpenzimet" duhet të bazohet në të ardhurat dhe fitimin e marrë.

Normat e taksave

Fillimisht, sipërmarrësit duhet të përcaktojnë se sa para do të transferojnë në buxhet nëse përdorin këtë sistem tatimor. Kjo merr parasysh jo vetëm transfertat në buxhet, por edhe primet e ndryshme të sigurimit. Ato janë të barabarta me afërsisht 30% të pagës së çdo punonjësi. Për më tepër, sipërmarrësit individualë duhet t'i transferojnë këto fonde për veten e tyre.

Normat e taksave nuk konsiderohen shumë të larta, kështu që paguhet një shumë shumë më e vogël sesa kur aplikoni OSNO, dhe shpesh me UTII. Përqindja varet nga opsioni i zgjedhur i sistemit.

| Lloji i USN | Veçoritë e llogaritjes së taksave |

| USN "Të ardhurat" | Paguan 6% të të gjitha arkëtimeve në para që lindin gjatë veprimtarisë së biznesit. Lejohet nga autoritetet rajonale të ulin këtë shifër me 1%, por kjo është mjaft e rrallë, pasi administrata lokale është e interesuar të marrë tarifa të larta. |

| Taksa STS "Të ardhurat minus shpenzimet" | Supozon mbledhjen e 15% të fitimeve të marra nga sipërmarrësi ose organizata për tremujorin. Kjo normë interesi mund të ulet nga autoritetet rajonale, por një vendim i tillë merret rrallë prej tyre. NëNë këtë mënyrë, primet e sigurimit mund të merren parasysh gjatë llogaritjes së tarifës. |

Çdo version i sistemit të thjeshtuar tatimor konsiderohet i përshtatshëm dhe i lehtë për t'u përcaktuar, kështu që shumë sipërmarrës dhe kompani përdorin këtë regjim të veçantë tatimor. Por në të njëjtën kohë, këshillohet që së pari të krahasohet me UTII, OSNO dhe PSN, pasi shpesh sistemet e tjera mund të jenë më fitimprurëse për një lloj aktiviteti specifik.

Me këtë taksë, tatimpaguesit lejohen të ulin paradhëniet në kurriz të primeve të sigurimit të listuara nëse ato paguhen në tremujorin përkatës. Prandaj, zgjedhja e këtij opsioni konsiderohet optimale për sipërmarrësit me punonjës. Nëse sipërmarrësi individual nuk ka fare specialistë të punësuar zyrtarisht, atëherë mund të zbritni plotësisht primet e sigurimit për veten tuaj nga taksa. Nuk është e pazakontë që tatimi të anulohet pas këtij procesi. Çfarë lloj raportimi gjenerohet?

Deklarata mbi sistemin e thjeshtuar tatimor "Të ardhurat" ose "Të ardhurat minus shpenzimet" konsiderohet e lehtë për t'u plotësuar, kështu që shpesh vetë sipërmarrësit përfshihen në këtë proces, gjë që u lejon atyre të kursejnë një shumë të konsiderueshme parash në paga. të një llogaritari të punësuar. Ky dokument duhet të dorëzohet vetëm një herë në vit, dhe kompanive u kërkohet të paraqesin një deklaratë në Shërbimin Federal të Taksave deri më 31 mars të vitit pas atij raportues dhe sipërmarrësve individualë deri më 30 prill të të njëjtit vit.

Deklaratë Plotësimi i sistemit të thjeshtuar tatimor "Të ardhurat" konsiderohet një proces i thjeshtë, pasi merren parasysh vetëm të gjitha fondet e marra gjatë vitit. Nëse zgjidhet "Të ardhurat minus shpenzimet", atëherë deklarata duhet të jetë e saktëtregoni të gjitha kostot, për të cilat është e nevojshme të kuptohen paraprakisht të gjitha shpenzimet e ndërmarrjes. Me sistemin e thjeshtuar tatimor “Të ardhurat”, kampioni i deklarimit konsiderohet i kuptueshëm, por në rastin e dytë, duhet të merreni me kujdes të gjitha shpenzimet.

Përveç kësaj, kompanitë dhe sipërmarrësit individualë në këtë mënyrë mbajnë një libër të kontabilitetit për të ardhurat nga sistemi i thjeshtuar i taksave, i cili tregon të gjitha arkëtimet dhe shpenzimet në para gjatë kryerjes së biznesit.

Ky regjim kërkon që ju të paguani paradhënie, kështu që llogaritja duhet të bëhet çdo tremujor. Llogaritja e sistemit të thjeshtuar tatimor "Të ardhurat" konsiderohet e thjeshtë, pasi merren parasysh vetëm të gjitha fondet e marra, dhe në rastin e dytë duhet të llogariten shpenzimet.

Çfarë mosmarrëveshjesh lindin zakonisht me FTS?

Kur përdorin sistemin e thjeshtuar tatimor "Të ardhurat" ose "Të ardhurat minus shpenzimet", sipërmarrësit ose kompanitë shpesh kanë mosmarrëveshje të shumta me inspektorët tatimorë. Mosmarrëveshjet më të njohura janë si më poshtë:

- nëse të ardhurat dhe shpenzimet konsiderohen sipas sistemit të thjeshtuar tatimor, atëherë sipërmarrësit duhet të studiojnë me kujdes të gjitha rregullat në lidhje me përcaktimin e kostove, pasi autoritetet tatimore shpesh nuk marrin parasysh disa shpenzime;

- nëse ka mosmarrëveshje serioze, atëherë taksapaguesit duhet të shkojnë në arbitrazh dhe shpeshherë vendimet merren në favor të paditësve në raste të tilla;

- libri i të ardhurave sipas sistemit të thjeshtuar tatimor duhet të përmbajë të gjitha shpenzimet, dhe çdo artikull i tillë duhet të konfirmohet me dokumente zyrtare, dhe kjo merr parasysh listën strikte dhe të plotë të kostove të përfshira në Art. 346,16 NK.

Pa dyshimAvantazhi i zgjedhjes së këtij regjimi tatimor është se sipërmarrësit nuk duhet të paguajnë TVSH.

Kombinimi me regjimet e tjera tatimore

Dizavantazhi i sistemit është se shpesh sipërmarrësit kanë probleme të caktuara në bashkëpunim me kompani të tjera. Fakti është se është e padobishme me sistemin e thjeshtuar të taksave "Të ardhurat minus shpenzimet" ose kur merren parasysh vetëm të ardhurat, të bashkëpunohet me palët që detyrohen të paguajnë TVSH-në e hyrjes.

Zakonisht, firmat që transferojnë TVSH-në në buxhet thjesht refuzojnë të bashkëpunojnë me firmat që llogaritin sistemin e thjeshtuar tatimor, pasi kanë vështirësi në përpunimin e zbritjes.

Kush mund të bëhet tatimpagues?

STS përdoret si nga persona juridikë ashtu edhe nga sipërmarrës individualë, por për këtë të gjithë duhet të plotësojnë kërkesat e shumta të sistemit.

Nuk lejohet aplikimi i sistemit të thjeshtuar tatimor "Të ardhurat minus shpenzimet" ose "Të ardhurat" për organizatat që kanë marrë të ardhura mbi 45 milionë rubla në 9 muaj.

Kush nuk mund ta përdorë këtë modalitet?

Ka disa kufizime në përdorimin e këtij sistemi, kështu që jo të gjithë sipërmarrësit ose firmat mund të përdorin regjimin e thjeshtuar. Prandaj, nuk lejohet kalimi në të për firmat që janë:

- kompani të huaja;

- organizatat buxhetore;

- banka, kompani të ndryshme sigurimesh, NPF, firma letrash me vlerë ose fonde investimi;

- ndërmarrje që operojnë në fushën e lojërave të fatit;

- firma, aktivet fikse të të cilave sipas vlerëstejkalon 100 milion rubla;

- organizatat që marrin pjesë në marrëveshjet e ndarjes së prodhimit;

- firma në të cilat marrin pjesë ndërmarrje të tjera dhe pjesa e tyre kalon 25%.

Ka gjithashtu kufizime të caktuara për sipërmarrësit individualë, të cilat përfshijnë:

- është e pamundur të përdoret sistemi i thjeshtuar i taksave nëse sipërmarrësi individual nuk ka informuar Shërbimin Federal të Taksave për vendimin e tij në kohën e duhur;

- mbi 100 të punësuar zyrtarisht;

- e angazhuar në nxjerrjen ose shitjen e mineraleve, por përjashtim bëjnë rëra ose b alta, torfe ose materiale të tjera të ngjashme ndërtimi;

- e specializuar në prodhimin e produkteve me akcizë.

Nuk lejohet aplikimi i taksës USN "Të ardhurat minus shpenzimet" ose "Të ardhurat" për noterët ose avokatët në praktikën private. Për të shmangur një situatë të tillë në të cilën një sipërmarrës, me vendim të Shërbimit Federal të Taksave, nuk mund të përdorë këtë regjim të thjeshtuar, duhet të trajtohet saktë zgjedhja e kodeve OKVED.

Cili është objekti i taksimit?

Objekti mund të jetë një sasi e ndryshme fondesh në varësi të zgjedhjes së drejtimit të sistemit të thjeshtuar tatimor. Nëse zgjidhet sistemi "Të ardhura", atëherë të gjitha arkëtimet në para të kompanisë përdoren për llogaritje, kështu që nuk ka nevojë të llogariten shpenzimet. 6% tarifohet nga vlera e marrë.

Nëse zgjidhet një opsion tjetër, atëherë të ardhurat dhe shpenzimet merren parasysh për taksën STS, kështu që duhet të vlerësoni me kujdes të gjitha kostot e ndërmarrjes. Të gjitha shpenzimet duhet të jenëtë justifikuara dhe zyrtare, prandaj, duhet të konfirmohen me dokumente. Si rezultat, do të merret fitimi neto, nga i cili do të tarifohet 15%.

Baza tatimore

Baza tatimore është shuma e fondeve, e cila mund të jetë e ardhur ose fitim.

Për të përcaktuar me saktësi këtë vlerë, është e nevojshme të studiohen kërkesat themelore për kostot, të cilat përshkruhen në Art. 346 NK.

Çfarë normash tatimore përdoren?

Nëse tarifa llogaritet në raport me të ardhurat e kompanisë, norma do të jetë 6%. Mund të reduktohet pak nga autoritetet rajonale, por zakonisht duhet të përdorni përqindjen standarde dhe konstante.

Nëse është e nevojshme të përcaktohet fitimi neto i kompanisë, atëherë nga kjo vlerë ngarkohet 15%.

Në disa rajone ka një lehtësim të veçantë për sipërmarrësit individualë që janë regjistruar për herë të parë, në bazë të të cilit mund të punoni në sistemin e thjeshtuar të taksave me një normë zero për një periudhë të caktuar kohore, e cila do t'ju lejojë të zhvilloni biznesin tuaj në mënyrë që të paguani taksa vërtet të larta në të ardhmen.

Cilën mundësi të zgjidhni?

Meqenëse regjimi STS paraqitet në disa versione, sipërmarrësit shpesh hasin vështirësi gjatë zgjedhjes. Prandaj, kur zgjidhni një mënyrë specifike, merren parasysh disa rekomandime:

- nëse marzhi është i ulët, atëherë këshillohet të paguani tatimin mbi fitimin neto, pasi pasi të zbriten të gjitha shpenzimet nga të ardhurat, do të merret një shumë e ulët fondesh, nga e cila do të tarifohen 15% të tjerë;

- nëse marzhi ka një të konsiderueshmemadhësia, atëherë është optimale të paguani 6% të të gjitha fondeve të marra nga kompania;

- është mjaft e vështirë të përdoret sistemi me të cilin do të llogariten kostot, kështu që sipërmarrësi do të detyrohet të shpenzojë para për të paguar një kontabilist me kohë të plotë, pasi zakonisht është e vështirë të përballet me përkufizimin e kushton më vete;

- jo të gjitha shpenzimet e kompanisë mund të merren parasysh gjatë llogaritjes së bazës tatimore, pasi ato duhet të mbështeten me dokumente, dhe është gjithashtu e rëndësishme që ato të bëhen gjatë veprimtarisë së biznesit, por jo gjithmonë të gjitha shpenzimet mund të jenë konfirmohet zyrtarisht, gjë që zvogëlon fitimin e kompanisë;

- nëse një ndërmarrje është e specializuar në rishitjen e mallrave të ndryshme, atëherë për të konfirmuar të ardhurat dhe shpenzimet, nevojiten jo vetëm dokumente që konfirmojnë blerjen e elementeve, por edhe shitjen e tyre, e cila nuk është gjithmonë e mundur, dhe librat e të ardhurat dhe shpenzimet sipas sistemit të thjeshtuar të taksave nuk janë të mjaftueshme për këtë.

Vështirësitë me sistemin e thjeshtuar të taksave, kur merren parasysh shpenzimet, lindin kur marrin paradhënie nga blerësit, kështu që llogaritjet duhet të bëjnë vetëm kontabilistët me përvojë dhe profesionistë.

Rregullat e tranzicionit

Tranzicioni në këtë regjim tatimor lejohet në dy mënyra:

- menjëherë pas regjistrimit të një sipërmarrësi ose ndërmarrjeje individuale;

- nga fillimi i vitit të ardhshëm, dhe nëse humbet afati, do t'ju duhet të prisni përsëri për një vit të tërë për të kaluar.

Nëse fare gjatë funksionimit të ardhurat e një ndërmarrje ose sipërmarrësi individual tejkalojnë 60 milion rubla. atëherë kalimi në OSNO ndodh automatikisht, pasi humbet e drejta për të përdorur sistemin e thjeshtuar tatimor.

Sitaksa e paguar?

Sipas sistemit të thjeshtuar tatimor “Të ardhurat”, kontributet paguhen njësoj si për “Të ardhurat minus shpenzimet”, prandaj vetëm procedura e llogaritjes së tarifës është e ndryshme.

Taksa e unifikuar sipas këtij regjimi tatimor zëvendëson TVSH-në, tatimin mbi të ardhurat personale për një sipërmarrës dhe tatimin mbi të ardhurat. Në situata të caktuara, ju ende duhet të paguani tatimin në pronë. Kjo vlen për situatën nëse prona në bilancin e ndërmarrjes vlerësohet duke përdorur vlerën kadastrale. Në të njëjtën kohë, akti rregullator përkatës duhet të jetë në fuqi në rajon.

TVSH mund të paguhet nga paguesit ONS nëse firmat importojnë mallra në Rusi nga vende të tjera.

Periudhat e raportimit

Për të dy llojet e STS, periudhat janë të njëjta. Periudha tatimore është një vit, por taksa duhet të paguhet çdo tremujor në paradhënie.

Pagesat paraprake duhet të bëhen deri në datën 25 të muajit që pason fundin e tremujorit. Pagesa përfundimtare duhet të paguhet nga sipërmarrësit individualë deri më 30 prill dhe nga firmat deri më 31 mars të vitit pas vitit raportues.

Si llogaritet tatimi mbi të ardhurat?

Nëse ky opsion zgjidhet nga sipërmarrësi, atëherë duhet të llogariten të gjitha arkëtimet e parave të gatshme për një periudhë të caktuar kohore.

Më pas, llogariten primet e sigurimit dhe nëse në kompani punojnë specialistë të punësuar zyrtarisht, atëherë taksa mund të ulet me 50% sa më shumë që të jetë e mundur. Nëse nuk ka punonjës, atëherë tarifa ulet me të gjithë shumën e primeve të sigurimit, kështu që shpesh nuk është e nevojshmepaguani çdo fond në buxhet.

Si llogaritet tatimi mbi të ardhurat minus shpenzimet?

Në këtë rast, do të duhet të merrni parasysh jo vetëm faturat e parave të gatshme, por edhe kostot e kompanisë. Shpenzimet zbriten nga të ardhurat. Nga vlera e marrë, përcaktohet 15%, pas së cilës duhet të zbuloni BCC USN "Të ardhurat minus shpenzimet" në faqen e internetit të Shërbimit Federal të Taksave ose në departamentin e shërbimit.

Vështirësi mund të lindin gjatë përcaktimit të shpenzimeve të ndryshme, prandaj ato duhet të mbështeten me dokumente zyrtare, si dhe të lidhen drejtpërdrejt me aktivitetet e kompanisë.

Përgjegjësia për mospagimin e tatimit

Nëse fondet nën sistemin e thjeshtuar të taksave nuk transferohen brenda kornizës kohore të përcaktuar, atëherë sipas Art. 76 i Kodit Tatimor, neni. 119 i Kodit Tatimor, neni. 75 të Kodit Tatimor dhe nenit. 122 Kodi Tatimor cakton gjoba të ndryshme për tatimpaguesin:

- nëse vonesa kalon 10 ditë, atëherë operacionet në llogari pezullohen;

- për mungesë deklarate vendoset një gjobë, shuma e së cilës varion nga 5 në 30 për qind të taksës, por jo më pak se 1 mijë rubla;

- në rast të mospagesës së tarifës, gjobitet nga 20 deri në 40 për qind të shumës;

- ngarkohet një interes shtesë, për llogaritjen e të cilit përdoret 1/300 e normës së rifinancimit.

Kështu, sistemi i thjeshtuar tatimor është një regjim tatimor i kërkuar, për zbatimin e të cilit sipërmarrësit ose kompanitë individuale duhet të plotësojnë disa kërkesa. Kalimi është i mundur me regjistrim ose nga viti i ri kalendarik. Është e rëndësishme të kuptohen dy varietetet e një regjimi të tillë, si dhe të llogaritet saktë tatimi dhe të dorëzohet deklarata në kohën e duhur. Nga korrektësiallogaritja dhe dorëzimi i dokumenteve varet nga marrëdhëniet me punonjësit e Shërbimit Federal të Taksave. Nëse shkelen kërkesat e ligjit, atëherë sipërmarrësi detyrohet të paguajë gjoba dhe gjoba të ndryshme.

Recommended:

Si të bëni kalimin në sistemin e thjeshtuar të taksave: udhëzime hap pas hapi. Kalimi në sistemin e thjeshtuar tatimor: rikuperimi i TVSH-së

Kalimi i IP në sistemin e thjeshtuar tatimor kryhet në mënyrën e përcaktuar me ligj. Sipërmarrësit duhet të aplikojnë pranë autoritetit tatimor në vendin e banimit

Taksimi "Të ardhurat minus shpenzimet": veçoritë, avantazhet dhe disavantazhet

Taksimi i të ardhurave minus shpenzimet ka shumë përparësi të rëndësishme për çdo sipërmarrës ndaj sistemeve të tjera. Artikulli shpjegon se kur mund të përdoret ky regjim tatimor, si dhe si llogaritet saktë shuma e tarifës. Janë dhënë rregullat për përpilimin e një deklarate tatimore dhe nuancat e mbajtjes së KUDiR

Sistemi i thjeshtuar tatimor. Sistemi dhe veçoritë e basteve

Sistemi i tarifave sipas sistemit të thjeshtuar të taksave për sipërmarrësit individualë. Si të llogarisni shumën e taksës dhe cilat shpenzime nuk merren parasysh në llogaritjen e sistemit "të ardhura minus shpenzimet"

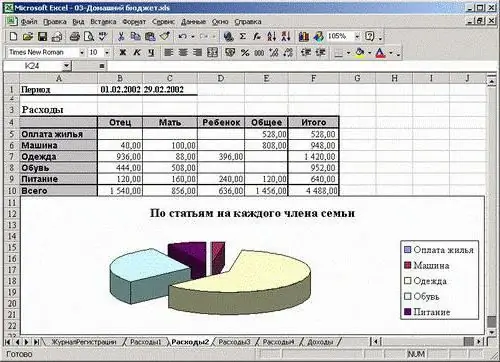

Të ardhurat dhe shpenzimet e familjes - veçoritë e llogaritjes dhe rekomandimet

Mbajtja e një buxheti familjar nuk është një pyetje e lehtë. Ju duhet të dini se si ta kryeni siç duhet këtë operacion. Çfarë mund të ndihmojë? Si të buxhetoni? Si ta kurseni dhe madje ta grumbulloni atë? Të gjitha sekretet e këtij procesi janë paraqitur në artikull

Taksa minimale sipas sistemit të thjeshtuar të taksave (sistemi i thjeshtuar i taksave)

Të gjithë sipërmarrësit fillestarë që kanë zgjedhur një sistem të thjeshtuar tatimor janë përballur me një koncept të tillë si taksa minimale. Dhe jo të gjithë e dinë se çfarë fshihet pas saj. Prandaj, tani kjo temë do të shqyrtohet në detaje, dhe do të ketë përgjigje për të gjitha pyetjet relevante që shqetësojnë sipërmarrësit